原則としてシンガポールで居住者、日本で非居住者として課税されます。短期滞在者免税、外国税額控除の適用により二重課税は回避され、シンガポール源泉所得、日本源泉所得がそれぞれの国で課税されます。またシンガポールにおいてNORスキームの優遇税制を適用できる可能性があります。

【解説】

勤務が複数の国をまたがって行われる場合には、まずどの国の税務上の居住者に該当するかを判定します。シンガポール、日本のそれぞれの居住者・非居住者の判定及び課税関係は以下の通りです。

1. シンガポールの課税関係

(1) 居住者・非居住者の判定

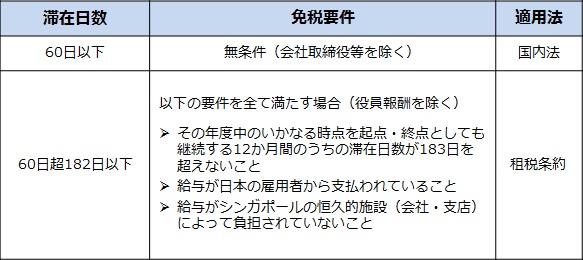

シンガポールの居住者、非居住者の判定は、シンガポール国籍、永住権いずれも持っていない外国人の場合、滞在日数が下記の基準を満たすかにより決定されます。

移住者判定

(※)会社取締役、芸能・スポーツ等の役務提供者、コンサルタント等の専門家は除く

(2) 居住者の課税関係

居住者に該当する場合には、シンガポール源泉所得について課税されます。

具体的にはシンガポール法人が給与を負担するシンガポール国内勤務分及び国外勤務分に係る給与、日本法人が給与を負担するシンガポール国内勤務分に係る給与がシンガポール源泉所得となります。

(3) 非居住者の課税関係

非居住者に該当する場合には、居住者と同様シンガポール源泉所得について課税されますが、滞在日数に応じて以下の免税制度が適用できます。

日本非居住者免税

なお、取締役についてはシンガポールでも使用人兼務役員の概念がありますので理論的には使用人分給与(Salary)に対して上記租税条約に基づく免税制度の適用がありますが、実務的には非居住者取締役に対する給与は全て役員報酬(Director’s fee)として取り扱われますので免税制度の適用はありません。

2. 日本の課税関係

(1) 居住者の判定

日本では国外での赴任期間が出向契約等で1年以上となっているか、生活の本拠が国外に移っているか等により居住者、非居住者の判定が行われます。

生活の本拠がどこにあるかは、住所の所在のみならず、職業、実際の滞在日数、住民票の有無、家族の帯同状況、持家の有無と出国後の使用状況、水道光熱費の使用状況、資産の所在の状況等を総合的に勘案して判断されることとなります。

(2) 居住者の課税関係

日本の居住者に該当する場合には、日本国内払、国外払にかかわらず、日本国内、国外勤務分の全ての給与が日本で課税されます。シンガポールで課税される所得税については、外国税額控除を適用して二重課税を排除することとなります。

シンガポール非居住者免税

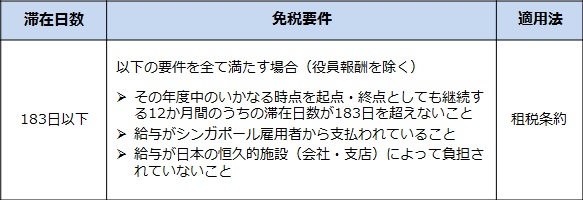

(3) 非居住者の課税関係

非居住者に該当する場合にはシンガポール勤務分の日本国外源泉所得は課税されず、日本勤務分の日本源泉所得のみが日本で課税されます。なお、シンガポールの課税関係と同様、以下の要件を満たす場合には租税条約による短期滞在者免税の適用があります。

したがいまして日本の非居住者であっても日本法人が留守宅手当や社会保険継続のため一部給与を負担している場合において日本への出張など日本での勤務があるときは、日本源泉所得として日本で課税されますので注意が必要です。なお、当該日本源泉所得はシンガポールでは課税されません。

シンガポールではシンガポール源泉所得税のみ課税対象となること、非居住者についてはそれぞれの国で短期滞在者免税の適用があること、日本の居住者については外国税額控除の適用があることにより二重課税は回避できます。

課税関係は複雑となりますのでそれぞれの国でどの給与が課税されるのかよく整理する必要があります。

3. 双方の居住者に該当する場合

シンガポール、日本の国内法により双方の居住者に該当する場合には、租税条約に定められる以下の基準によりいずれか一方の国の居住者として取り扱われます((1)から順に判断)。

(1) 恒久的住居がいずれの国に存在するか

(2) 重要な利害関係(人的関係(家族関係など)、経済的関係(財産を管理する場所等))の

中心がいずれの国に存在するか

(3) 常用の住居がいずれの国に存在するか

(4) 国籍または市民権がいずれの国に存在するか

上記(4)までの基準で振り分けられない場合には両国の税務当局の合意により判断されることとなります。

4. NORスキーム(シンガポールの課税関係)

その他、海外出張が多いシンガポール居住者にはNot Ordinary Resident (NOR) Schemeと呼ばれる優遇税制が適用できる可能性があります。

(1) 優遇措置

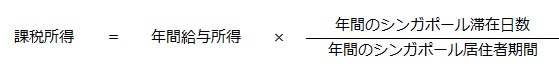

NORスキームは年間の給与所得のうちシンガポール国内勤務日数分に係るもののみを課税対象とする優遇税制で、初めて居住者となった年度から5年間適用できます。

給与所得のうち役員報酬、会社負担の所得税相当については優遇税制の対象とはなりません。滞在日数のカウント方法は、出国日を除き(国外に滞在)、入国日を含めます。日帰り出張の場合には1日とカウントします。

なお、上記の計算により年間給与所得に対する実効税率が10%を下回る場合には、10%の税率で課税されるように課税所得を調整します。

また、勤務日数による課税所得計算の特例の他、日本法人が負担する日本の私的年金(厚生年金基金など)についても免税となる優遇措置があります(厚生年金、健康保険など強制加入義務があるものは別途免税の手当がされています)。但し、シンガポール法人が5%サービスカンパニーや資産管理会社の場合には適用できません。

(2) NORステータス

優遇税制の適用を受けるためにはNORの要件を満たしている旨を確定申告の際に申請する必要があります。NORの要件は以下の通りです。

- NORを申請する年度においてシンガポールの税務上の居住者であること

- 直前3年度においてシンガポールの税務上の非居住者であったこと

なお、駐在が年度の後半から開始する場合などその年度における居住者期間が183日未満となる場合には翌年度に申請することとなります。その場合、優遇税制を適用できる期間は翌年度からの4年間となります。

(3) 各年度の適用要件

さらに優遇税制を受ける各年度において以下の要件を満たしている必要があります。

- 年間90日以上シンガポール国外勤務日数があること

- 年間給与所得が160,000ドル以上であること